Ngày 20/9, Ngân hàng Nhà nước Việt Nam có văn bản số 6597/NHNN-QLNH yêu cầu các đơn vị trong hệ thống chấp hành nghiêm túc quy định quản lý ngoại hối. Cảnh báo của nhà điều hành có liên quan gì đến chênh lệch giá USD trong ngân hàng và thị trường tự do?

Tỷ giá USD/VND tăng mạnh trên thị trường tự do

Trong văn bản số 6597/NHNN-QLNH nói trên, Ngân hàng Nhà nước yêu cầu các ngân hàng thương mại, chi nhánh ngân hàng nước ngoài được phép hoạt động ngoại hối thực hiện nghiêm túc các quy định quản lý ngoại hối.

NHÀ ĐIỀU HÀNH "RUNG CHUÔNG" CẢNH BÁO

Theo đó, để kiểm soát, phòng ngừa, ngăn chặn các hành vi vi phạm quy định quản lý ngoại hối về thanh toán, chuyển tiền xuyên biên giới, đặc biệt các hành vi mua, chuyển, mang ngoại tệ bất hợp pháp ra nước ngoài, Ngân hàng Nhà nước yêu cầu các ngân hàng thương mại, chi nhánh ngân hàng nước ngoài được phép hoạt động ngoại hối thực hiện hai nội dung sau chính.

Thứ nhất, thực hiện nghiêm túc các quy định quản lý ngoại hối đối với hoạt động thanh toán, chuyển tiền xuyên biên giới, các quy định liên quan đến việc bán, chuyển ngoại tệ cho các cá nhân với mục đích chuyển tiền một chiều ra nước ngoài, đảm bảo việc cung ứng các dịch vụ ngoại hối được thực hiện đúng mục đích và phù hợp với quy định của pháp luật.

Thứ hai, thực hiện nghiêm túc các quy định về việc bán ngoại tệ tiền mặt và cấp Giấy xác nhận cho cá nhân mang ngoại tệ tiền mặt ra nước ngoài cho các mục đích được phép theo quy định của pháp luật.

Tiếp đến ngày 23/9, Ngân hàng Nhà nước Việt Nam cũng tổ chức Hội nghị phổ biến, quán triệt quy định về thanh toán, chuyển tiền xuyên biên giới. Phát biểu tại hội nghị, Phó Thống đốc Phạm Thanh Hà nhấn mạnh, công tác thanh toán, chuyển tiền và thị trường ngoại hối đóng vai trò quan trọng trong công tác điều hành của Ngân hàng Nhà nước.

Các đơn vị chính sách sẽ tiếp tục tham mưu, đề xuất lên Ban Lãnh đạo trong quá trình hoàn thiện chính sách; và khẩn trương hoàn thiện, ban hành thông tư hướng dẫn hoạt động chuyển tiền một chiều từ Việt Nam ra nước ngoài và thanh toán, chuyển tiền cho các giao dịch vãng lai khác của người cư trú là tổ chức, cá nhân.

“Về quá trình thực thi, Cơ quan Thanh tra, giám sát Ngân hàng Nhà nước, Chi nhánh Ngân hàng Nhà nước các tỉnh, thành phố tăng cường công tác thanh tra, kiểm tra đối với hoạt động thanh toán, chuyển tiền xuyên biên giới; hoạt động mua, chuyển, mang ngoại tệ ra nước ngoài, kịp thời phát hiện các hành vi vi phạm. Đối với hệ thống ngân hàng, để hoạt động thanh toán, chuyển tiền xuyên biên giới, hoạt động mua, chuyển, mang ngoại tệ ra nước ngoài được đảm bảo chặt chẽ, đúng mục đích. Ngân hàng Nhà nước đề nghị các tổ chức tín dụng trong toàn ngành tiếp tục tuân thủ nghiêm túc các quy định về quản lý ngoại hối, nâng cao tính kỷ luật và chuẩn mực thị trường ngoại tệ”, Phó Thống đốc Phạm Thanh Hà nói.

CHÊNH LỆCH GIÁ USD CHÍNH THỨC VÀ "CHỢ ĐEN" GIÃN RỘNG

Vậy, vì sao Ngân hàng Nhà nước ráo riết yêu cầu thực hiện nghiêm quy định về quản lý ngoại hối? Điều này có liên quan gì đến tình trạng chênh lệch giá USD trong hệ thống ngân hàng và thị trường "chợ đen"?

Cập nhật thị trường trong ngày 26/9 cho thấy, giá bán USD tại các ngân hàng thương mại tiếp tục ghi nhận xu hướng tăng mạnh. Cụ thể, Vietcombank niêm yết giá mua - bán USD ở mức 23.590 - 23.870 VND, tăng 25 VND so với cuối tuần trước. Đây cũng là giá bán USD cao nhất mà Vietcombank niêm yết kể từ năm 2000 đến nay.

Tương tự, BIDV niêm yết giá giao dịch USD ở mức 23.585 - 23.865 VND (mua vào - bán ra), tăng 15 VND so với phiên liền trước. Tính từ đầu năm, giá bán USD tại ngân hàng này đã tăng 905 đồng, tương đương 3,94%.

Ở nhóm ngân hàng thương mại tư nhân, giá bán USD hiện phổ biến duy trì trên mức 23.800 VND. Trong đó, HDBank niêm yết ở 23.610 – 23.850 VND/USD; Eximbank niêm yết ở mức 23.600 - 23.860 VND/USD; Techcombank niêm yết ở 23.584 - 23.864 VND/USD và Sacombank niêm yết ở 23.603 - 23.838 VND/USD…

Tuy nhiên, trên thị trường tự do, tỷ giá USD/VND còn tăng mạnh hơn nữa. Vào lúc 10h sáng ngày 26/9, tại một số đầu mối tại thị trường Hà Nội, giá mua vào phổ biến ở mức 24.170 VND, tăng 110 VND so với cuối tuần trước. Và giá bán ra được điều chỉnh tăng tới 140 VND, hiện ở mức 24.270 VND.

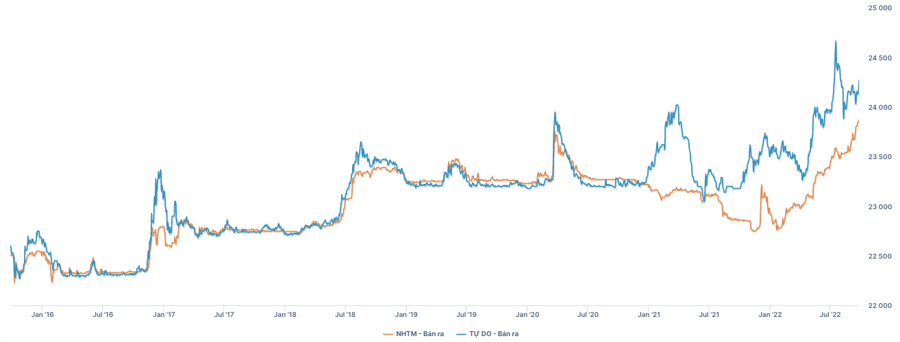

Như vậy, chênh lệch giữa giá USD chính thống và “chợ đen” lên tới 400 VND. Thậm chí, đây chưa phải mức chênh lệch lớn nhất trong tháng qua. Vào trung tuần tháng 9, tức cách đây khoảng chục ngày, mức chênh lệch này còn lên tới gần 1.000 VND.

Chênh lệch giữa giá USD chính thức và tự do từ năm 2016 đến nay. Nguồn: Wichart

Điều đáng nói, mức chênh lệch lớn đã khởi phát trong thời gian dài (từ cuối năm 2020 đến nay) và chỉ duy nhất một lần bị thu hẹp hồi tháng 6/2021. Điều này đã tạo ra cơ hội cho các tay đầu cơ. Họ tìm cách mua ngoại tệ với giá rẻ từ hệ thống ngân hàng để bán ra thị trường với giá cao nhằm ăn chênh lệch.

Trao đổi với VnEconomy một chuyên viên kinh doanh vốn tại một ngân hàng hay, tỷ giá VND/USD đang tăng giá khá mạnh do Cục Dự trữ Liên bang Mỹ (FED) tăng lãi suất liên tục, khiến đồng USD mạnh lên so với các đồng tiền khác. Ngoài ra, chính hoạt động đầu cơ trục lợi trong nước cũng tạo áp lực lên tỷ giá.

"Việc gom USD ngân hàng một phần được chính nhân viên các ngân hàng tiếp tay. Một phần do họ lách luật, chứng minh được mục đích mua USD nên cũng rất khó kiểm soát. Phần khác do tỷ trọng giao dịch rất nhỏ so với tổng giao dịch hệ thống. Phần còn lại, Ngân hàng Nhà nước đang bán USD bình ổn với giá mềm”, vị chuyên viên ngân hàng nói với phóng viên.

Nói rõ hơn, vị chuyên viên ngân hàng cho biết, sau Nghị định 24 về quản lý thị trường vàng, nguồn cung vàng trong nước rất hạn chế. Lẽ đó, mỗi khi chênh lệch giá vàng trong nước và thế giới giãn rộng lên 3 triệu đồng/lượng đều kích thích hoạt động buôn lậu vàng. Trong khi, hiện nay, giá vàng 999,9 bán lẻ đã cao hơn giá vàng thế giới quy đổi hơn 5 triệu đồng/lượng.

Mặt khác, giá USD "chợ đen" và giá vàng luôn có mối quan hệ mật thiết. Bởi lẽ, muốn mua vàng thì buộc phải gom USD. Thế nhưng muốn mua USD tại ngân hàng thì cần chứng minh rất nhiều thời gian và thủ tục. Do đó, các đối tượng buôn lậu thường chọn mua USD tự do.

Bởi vậy, khi cầu tăng, giá USD tự do tăng theo và kéo giãn chênh lệch với USD tại ngân hàng. Điều này lại giúp cho một bộ phận người dân kiếm lời khi mua USD ngân hàng và bán ra cho thị trường tự do.

"Việc gom USD ngân hàng một phần được chính nhân viên các ngân hàng tiếp tay. Một phần do họ lách luật, chứng minh được mục đích mua USD nên cũng rất khó kiểm soát. Phần khác do tỷ trọng giao dịch rất nhỏ so với tổng giao dịch hệ thống. Phần còn lại, Ngân hàng Nhà nước đang bán USD bình ổn với giá mềm”, vị chuyên viên ngân hàng nói.

Trao đổi thêm, một cán bộ cấp vụ của Ngân hàng Nhà nước cho biết, trong một tháng qua, Ngân hàng Nhà nước chi nhánh Hà Nội liên tục kiểm tra tình hình thực hiện các quy định quản lý ngoại hối tại các đơn vị trên địa bàn.

"Luật pháp nghiêm cấm mọi hành vi vi phạm các quy định quản lý ngoại hối, những cá nhân, đơn vị nào vi phạm, sẽ bị xử lý nghiêm khắc", vị cán bộ trên cho biết.

Đối tượng được phép mua ngoại tệ theo Thông tư số 18/VBHN-NHNN ngày 11/10/2018: Điều 2: Cá nhân là công dân Việt Nam được mua ngoại tệ tiền mặt tại tổ chức tín dụng được phép để đáp ứng các nhu cầu chi tiêu của bản thân và trẻ em chung hộ chiếu với cha hoặc mẹ, bao gồm tiền ăn, tiền tiêu vặt, tiền đi lại ở nước ngoài liên quan đến các mục đích sau: - Học tập, chữa bệnh ở nước ngoài; - Đi công tác, du lịch, thăm viếng ở nước ngoài. Điều 5: Điều 5. Hạn mức mua ngoại tệ - Cá nhân là công dân Việt Nam được quyền mua ngoại tệ tiền mặt tại tổ chức tín dụng được phép để đáp ứng các nhu cầu ngoại tệ quy định tại Khoản 1 Điều 2 Thông tư này với mức 100 USD/1 người/1 ngày hoặc các loại ngoại tệ khác có giá trị tương đương trong khoảng thời gian lưu trú ở nước ngoài là 10 (mười) ngày. Hạn mức ngoại tệ trên cũng được áp dụng đối với trẻ em chung hộ chiếu với cha hoặc mẹ. - Tổ chức tín dụng được phép có nghĩa vụ bán ngoại tệ tiền mặt cho cá nhân là công dân Việt Nam theo quy định tại Khoản 1 Điều này trên cơ sở hồ sơ, chứng từ xuất trình. - Căn cứ khả năng tự cân đối nguồn ngoại tệ tiền mặt, tổ chức tín dụng được phép có thể bán vượt mức quy định tại Khoản 1 Điều này để đáp ứng các nhu cầu ngoại tệ quy định tại Khoản 1 Điều 2 Thông tư này. |