Ngoài nỗi lo về dịch bệnh, việc tiếp cận được nguồn vốn vay ưu đãi giờ cũng trở thành một mối lo lớn đối với nhiều doanh nghiệp khi các quy định cho vay không thể được nới lỏng. Nhưng cũng không thể trách các ngân hàng, vì hạ thấp các quy định cho vay sẽ đồng nghĩa với việc đối mặt với nguy cơ nợ xấu gia tăng.

Sau một tháng ngấm đòn bởi thị trường du lịch sụt giảm trầm trọng do ảnh hưởng của dịch Covid-19, chủ một khách sạn nhỏ trong lòng phố cổ Hà Nội đã quyết định đi vay tiền ngân hàng. Mục đích đi vay không ngoài việc cố gắng duy trì hoạt động kinh doanh thêm một vài tháng, nếu không muốn sớm phải đóng cửa. Vị chủ khách sạn này từ chối tiết lộ họ tên và thông tin về khách sạn của mình.

Nhờ có nguồn vốn sẵn có, khách sạn với quy mô khoảng 20 phòng này đã duy trì hoạt động được ba, bốn năm mà không cần phải vay. Nhưng giờ mọi chuyện đã khác. Nguồn vốn sẵn có chỉ đủ giúp cầm cự không quá hai tháng để chi trả các chi phí như tiền thuê mặt bằng (thường phải trả trước ba tháng) và tiền lương cho nhân viên, dù khách sạn gần như không có khách.

Hồ sơ vay vốn đã được gửi tới nhiều ngân hàng, nhưng chủ doanh nghiệp này vẫn đang phải chờ đợi để phía ngân hàng thẩm định và đánh giá các thiệt hại về kinh tế và tài chính do dịch bệnh gây ra. Cực chẳng đã trong lúc chờ đợi, người chủ khách sạn phải cầu cứu tới chủ nhà để thương lượng giảm chi phí cho thuê xuống một nửa, ít nhất là cho ba tháng sắp tới, và cho một số nhân viên thời vụ nghỉ, nhằm tiết giảm các chi phí hoạt động tới mức tối đa.

Vị chủ khách sạn, cùng một số doanh nghiệp xuất nhập khẩu và vận tải mà TBKTSG liên hệ được trên đường Nguyễn Văn Cừ, Hà Nội, đều đang gặp một trở ngại chung, đó là trong giai đoạn dịch bệnh đang diễn ra, họ khó chứng minh được năng lực hoạt động trong một tương lai bấp bênh, nhằm bảo đảm cho các khoản vay mới tại các ngân hàng.

Dù nguồn tín dụng khá dồi dào nhưng những doanh nghiệp, vốn đang trầy trật đi tìm dòng tiền để tồn tại, cho rằng những quy định cho vay của ngân hàng không được linh hoạt hay xem xét đến khó khăn của họ trong việc chứng minh được năng lực tài chính hay năng lực kinh doanh trong bối cảnh cả nền kinh tế đang lao đao vì dịch bệnh.

Dù nguồn tín dụng khá dồi dào nhưng những doanh nghiệp, vốn đang trầy trật đi tìm dòng tiền để tồn tại, cho rằng những quy định cho vay của ngân hàng không được linh hoạt hay xem xét đến khó khăn của họ trong việc chứng minh được năng lực tài chính hay năng lực kinh doanh trong bối cảnh cả nền kinh tế đang lao đao vì dịch bệnh.

Thống kê của Ngân hàng Nhà nước (NHNN) cho thấy trong hai tháng đầu năm, tăng trưởng tín dụng toàn hệ thống chỉ dừng ở mức 0,06% - một mức tăng trưởng thấp so với con số 1% được ghi nhận cùng kỳ năm 2019. Dư nợ tín dụng cuối năm 2019 đạt 8,195 triệu tỉ đồng. Trong hai tháng đầu năm, tín dụng chỉ tăng thêm chưa đầy 5.000 tỉ đồng.

Mức tăng trưởng tín dụng thấp như hiện nay có nguyên nhân trực tiếp từ việc các doanh nghiệp đang gặp khó trong hoạt động sản xuất kinh doanh giữa thời điểm dịch bệnh, dẫn tới nhu cầu đi vay để triển khai các dự án mới hay mở rộng các dự án cũ cũng giảm sút, hay nghiêm trọng hơn là dừng hoạt động kinh doanh.

Theo Tổng cục Thống kê, trong hai tháng đầu năm, số doanh nghiệp tạm ngừng kinh doanh có thời hạn là 16.200, tăng 19,5% so với cùng kỳ năm trước. Riêng trong tháng 2 - tháng cao điểm của mùa dịch, cả nước có 9.163 doanh nghiệp thành lập mới với số vốn đăng ký là 96.800 tỉ đồng và số lao động đăng ký gần 73.100, tăng 10,7% về số doanh nghiệp, nhưng giảm 21,4% về vốn đăng ký và 13,5% về số lao động so với tháng 1.

Theo TS. Bùi Quang Tín, Giám đốc trường Doanh nhân BizLight, dù đã có các gói vay ưu đãi ngân hàng dành hỗ trợ doanh nghiệp trong thời điểm dịch bệnh diễn ra, nhưng không dễ tiếp cận được các nguồn vốn này.

Lý do là bởi doanh nghiệp sẽ phải đối diện với nhiều thách thức như phải chứng minh được các thiệt hại về kinh tế và tài chính do dịch Covid-19 gây ra, là trực tiếp hay gián tiếp, hay các doanh nghiệp này có thuộc các ngành bị ảnh hưởng bởi dịch bệnh không. Với nhiều doanh nghiệp nhỏ và vừa (SME) hay các hộ kinh doanh gia đình, việc không lưu trữ đủ sổ sách kế toán qua từng năm sẽ gây khó khăn cho việc chứng minh các thiệt hại về kinh tế và tài chính hay lịch sử hoạt động của chính mình.

Ngoài ra, để có được một bộ hồ sơ đi vay đầy đủ, doanh nghiệp cũng sẽ phải chứng minh được mục đích sử dụng khoản vay, dòng tiền tạo ra từ khoản vay và năng lực trả nợ. Tất cả những quy định này vốn đã khó cho một doanh nghiệp đi vay trước thời điểm dịch bệnh, nay càng khó hơn khi tương lai của họ phụ thuộc vào thời gian dịch bệnh được kiểm soát và nền kinh tế bắt đầu phục hồi.

“Vấn đề hỗ trợ lãi suất không chưa đủ, mà còn là quy trình thẩm định hồ sơ cho vay. Nhưng nói tới vấn đề thẩm định hồ sơ cho vay thì lại vướng Luật Các tổ chức tín dụng năm 2010”, ông Tín cho biết.

“Mong muốn lớn nhất của các doanh nghiệp hiện nay là các ngân hàng có thể hỗ trợ trực tiếp, bằng biện pháp nào đó để quy trình thẩm định hồ sơ, quá trình tiếp cận và tư vấn về vốn cho các doanh nghiệp được thực chất hơn nữa”, ông Tín nói.

Nếu các ngân hàng vẫn khắt khe thì sẽ chỉ có ít doanh nghiệp có thể tiếp cận gói hỗ trợ 250.000 tỉ đồng.

Không phải chỉ các doanh nghiệp đang ôm nỗi sầu không vay được vốn, bản thân các ngân hàng cũng lo không cho vay được, dẫn đến doanh thu sụt giảm. Khi tốc độ giải ngân tín dụng trong hai tháng đầu năm chậm lại, đồng nghĩa với viễn cảnh tăng trưởng tín dụng của các ngân hàng có thể phải điều chỉnh lại cho cả năm.

Tại cuộc họp cổ đông thường niên 2020 hồi đầu tháng, Chủ tịch BIDV Phan Đức Tú cho biết dư nợ cho vay trong hai tháng đầu năm của ngân hàng này đã giảm 2%, huy động giảm 1,6%.

Trong khi đó, chia sẻ về các khó khăn cho vay mùa dịch bệnh, ông Đào Gia Hưng, Phó giám đốc Khối Khách hàng SME của VPBank, cho biết dù đã rất chủ động trong việc hỗ trợ cho doanh nghiệp ngay từ khi dịch bệnh phát triển, ngân hàng này nhận thấy việc rà soát các khách hàng bị ảnh hưởng không hề dễ dàng.

Theo ông Hưng, với những doanh nghiệp chịu ảnh hưởng trực tiếp thì việc xác định có những tiêu chí và căn cứ nhất định thông qua lịch sử kinh doanh của doanh nghiệp. Nhưng với những doanh nghiệp chịu tác động gián tiếp bởi dịch Covid-19, ảnh hưởng sẽ khó định lượng, đòi hỏi cả phía ngân hàng và doanh nghiệp nỗ lực tìm tiếng nói chung để tìm hướng hỗ trợ hiệu quả và thực tiễn nhất.

Về bản chất, các ngân hàng cũng là người kinh doanh, nhưng hoạt động trong một lĩnh vực chứa đựng nhiều sự rủi ro và phải tuân thủ nhiều quy định về cho vay, nên không thể dễ dàng nới lỏng các quy định cho vay, nhằm tránh gây ra các hậu quả như nợ xấu tăng cao hay mất khả năng thanh khoản.

Dù đối với một số khách hàng mới hay khoản vay mới, việc thẩm định hồ sơ cho vay có thể kéo dài, nhưng theo các ngân hàng, đây là điều cần thiết để đảm bảo an toàn cho hoạt động cho vay.

Dù vậy, các ngân hàng đã có động thái nhanh chóng xem xét cơ cấu nợ, miễn, giảm lãi, hỗ trợ cho nhiều doanh nghiệp thiệt hại trước mắt.

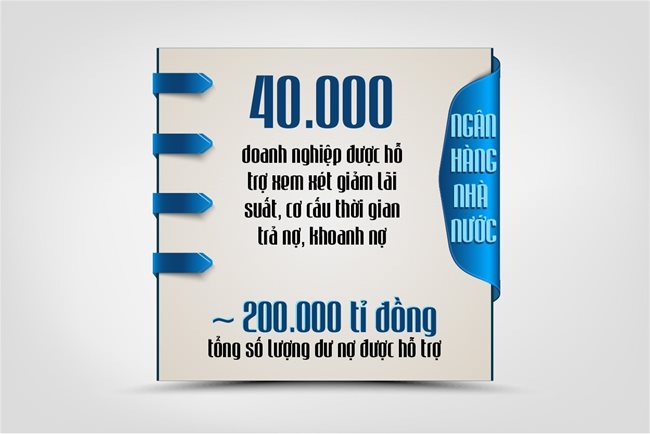

Theo NHNN, hiện đã có trên 40.000 doanh nghiệp được hỗ trợ xem xét giảm lãi suất, cơ cấu thời gian trả nợ, khoanh nợ với tổng số lượng dư nợ hỗ trợ lên tới khoảng 200.000 tỉ đồng.