Thanh toán là lĩnh vực sẽ tiếp tục được các fintech trong khu vực lựa chọn đầu tư trong năm 2020, theo một báo cáo mới nhất của công ty cung cấp thông tin và tư vấn International Data Corporation (IDC).

Ví điện tử nổi bật trong hệ sinh thái fintech

Năm tổ chức fintech của Việt Nam lọt vào danh sách các fintech có tốc độ phát triển nhanh nhất tại Châu Á – Thái Bình Dương, bao gồm Payoo, Moca, MoMo, Tima và ZaloPay. Danh sách này nằm trong báo cáo nghiên cứu FinTech Fast 101 do IDC Financial Insights phát hành hồi tháng 3.

Đây đều là những ví điện tử đã xây dựng được tên tuổi và chiếm thị phần tương đối trong lĩnh vực thanh toán điện tử tại Việt Nam trong những năm vừa qua. Những tiêu chí được IDC đánh giá gồm có mức độ tiếp cận thị trường, mức độ chấp nhận khách hàng, vốn đầu tư, liên minh và quan hệ đối tác, năng lực đổi mới, cơ hội sống sót và năng lực tiếp thị.

Trong danh sách này, nhiều fintech hoạt động trong các lĩnh vực từ thanh toán, cho vay, quản lý rủi ro, quản lý tài sản và tài chính chuỗi cung ứng cũng đã được điểm danh. Tuy nhiên, thanh toán được IDC nhận định sẽ tiếp tục là lĩnh vực được lựa chọn bởi nhiều công ty fintech, như một bước khởi đầu cho một chuỗi các dịch vụ tài chính ứng dụng công nghệ trong các năm tới. Lĩnh vực này đang bị cạnh tranh mạnh mẽ với nhiều ý tưởng sáng tạo để hoàn thiện các tiện ích cho người sử dụng.

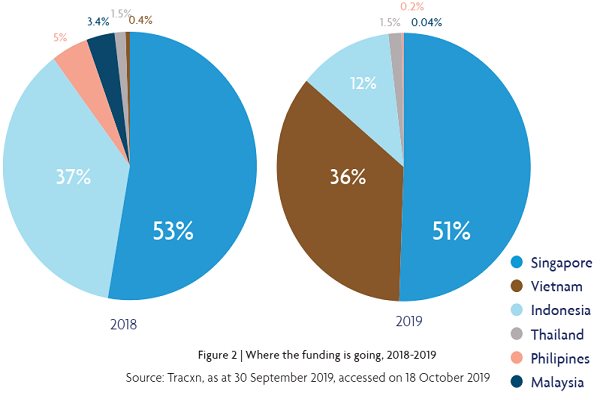

Việt Nam thu hút vốn đầu tư vào lĩnh vực fintech đứng thứ 2 sau Singapore trong khối ASEAN. Đồ họa: Báo cáo Fintech in ASEAN from start-up to scale-up.

Một báo cáo về fintech được thực hiện bởi Ngân hàng UOB, Singapore, PwC và Hiệp hội Fintech Singapore, cũng chỉ ra rằng tại thị trường Việt Nam các nhà đầu tư có xu hướng lựa chon lĩnh vực thanh toán trong giai đoạn đầu phát triển các công ty fintech. Trong năm 2019, Việt Nam ghi nhận một nguồn vốn đầu tư lớn đổ vào các fintech thanh toán, nhờ hai thương vụ đầu tư trị giá 300 triệu đô la vào VNPay và 100 triệu đô la vào vòng gọi vốn Series C của MoMo.

Trong khi đó, báo cáo của IDC đưa ra nhận định các ngân hàng trong khu vực có xu hướng ưa thích việc hợp tác với các fintech. Các ngân hàng đã giảm số lượng đối tác qua từng năm nhưng tập trung hợp tác với những người chơi mới có khả năng sẽ giúp họ nâng cao chất lượng sản phẩm hoặc dịch vụ của mình.

Theo bà Sneha Kapoor, Giám đốc nghiên cứu tại IDC Financial Insights cho khu vực Châu Á – Thái Bình Dương, nhiều ngân hàng đã chọn liên minh và đầu tư vào các fintech để xây dựng năng lực đổi mới cho chính các ngân hàng, nhằm mang đến những trải nghiệm vượt trội cho khách hàng. Các ngân hàng và các tổ chức tài chính có xu hướng thuê ngoài để phát triển các sáng kiến thay vì tự mình mày mò và bắt đầu từ con số không.

Trong năm 2020 và các năm tiếp theo, theo bà Kappor, các fintech trong lĩnh vực thanh toán sẽ tìm cách tăng thêm giá trị cho cả khách hàng, cũng như các ngân hàng mà họ liên minh.

“Chúng tôi cũng ngày càng thấy năng lực và khả năng sử dụng dữ liệu là một lợi thế cạnh tranh của nhưng đơn vị thanh toán tốt nhất trong khu vực. Những người chơi có lợi thế về dữ liệu và tạo ra được các tiện ích có giá trị độc đáo cho khách hàng sẽ là những người dẫn đầu trong sân chơi đầy cạnh tranh này”

Nguồn vốn đổ vào lĩnh vực thanh toán chiếm 98% trong tổng số vốn đầu tư vào các fintech trong năm 2019. Đồ họa: Báo cáo Fintech in ASEAN from start-up to scale-up.

Kênh đầu tư hấp dẫn trong giai đoạn kinh tế khó khăn

Cũng theo IDC, mặc dù có rất nhiều thách thức kinh tế khu vực đang phải đối mặt trong năm 2020, dịch vụ tài chính số đang ở một vị trí cực kỳ thuận lợi để cung cấp các sản phẩm có liên quan nhằm đáp ứng đủ các hạn chế vật lý và xã hội đối với hầu hết dân số. Trong đó, Đông Nam Á và Đài Loan dự báo tiếp tục đạt mức tăng trưởng GDP vượt quá mức trung bình toàn cầu (tốc độ tăng trưởng kép hàng năm (CAGR) của Đông Nam Á và Đài Loan trong giai đoạn 2019-2023 dự báo đạt 4,3%, trong khi mức trung bình toàn cầu là 3,2%.

Đông Nam Á và Đài Loan có nhiều vấn đề chính trong bức tranh dịch vụ tài chính như số lượng người dân không có tài khoản ngân hàng cao và mức độ thâm nhập các sản phẩm tài chính truyền thống ở mức thấp. Đây là điều kiện lý tưởng để các dịch vụ và sản phẩm tài chính số có cơ hội phát triển, với sự ra đời của các ví điện tử, cho vay qua nền tảng số số, insurtech (dành cho bảo hiểm) và dịch vụ quản lý tài sản số.

Theo Allied Market Research, quy mô thị trường thanh toán số của Việt Nam có giá trị hơn 16 tỉ đô la vào năm 2016 và dự kiến sẽ đạt cán mốc gần 71 tỉ đô la vào năm 2025, với tốc độ tăng trưởng kép hàng năm đạt 18,2% từ năm 2018 đến 2025.

Chính phủ và các ngân hàng nội đã cùng hợp tác đẩy mạnh thanh toán không dùng tiền mặt tại Việt Nam trong những năm vừa qua, qua đó tạo ra cơ hội sinh lời cho thị trường. Các ngân hàng thương mại và các đối tác là các công ty fintech đã đưa ra nhiều chương trình khuyến mại cho thanh toán bằng thẻ và điện thoại di động. Ví dụ như chẳng hạn, VNPAY ra mắt công cụ thanh toán bằng mã QR VNPAY trên ứng dụng ngân hàng di động.

Chính phủ Việt Nam, theo công ty nghiên cứu thị trường này, cũng đã chủ động đưa ra các chính sách đầy tham vọng để khuyến khích người dân bỏ thanh toán bằng tiền mặt, đặt mục tiêu tăng sự thâm nhập của các phương thức thanh toán điện tử.