Ảnh minh họa

Báo cáo Thường niên Kinh tế Việt Nam tháng 2/2017 với chủ đề “2017 – Vượt khó khăn, tiếp tục phát triển” của Ban Kinh tế Trung ương cho rằng, việc sử dụng hiệu quả lãi suất thị trường liên ngân hàng để tác động đến lãi suất thị trường 1 là một bài toán khó do những đặc thù của khuôn khổ điều hành chính sách tiền tệ và hệ thống ngân hàng ở Việt Nam.

Cụ thể, trong chương 3 với tiêu đề “Lãi suất thị trường và vấn đề cơ chế truyền dẫn”, nhóm nghiên cứu đã đánh giá: lãi suất liên ngân hàng năm 2016 giảm xuống mức kỷ lục trong thời gian dài nhưng lãi suất huy động từ dân cư và tổ chức kinh tế tính đến cuối năm 2016 vẫn tăng nhẹ so với đầu năm.

Diễn biến trên đặt ra câu hỏi tại sao hệ thống ngân hàng dồi dào thanh khoản, nhưng lãi suất huy động vẫn có xu hướng tăng lên? Nhóm tác giả đã tiếp cận từ 2 góc độ để trả lời câu hỏi trên.

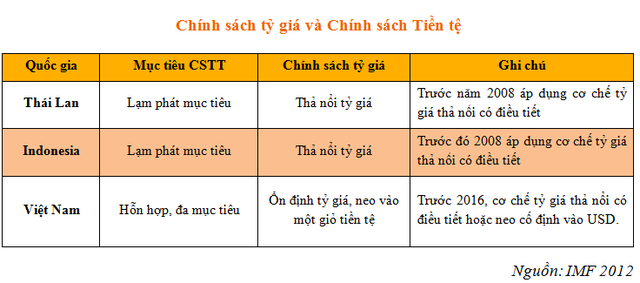

Thứ nhất, từ góc độ khuôn khổ điều hành chính sách tiền tệ (CSTT), cho thấy Việt Nam có sự khác biệt rất lớn so với các nước. Cụ thể Thái Lan, Indonesia hay với nhiều NHTW các nước trên thế giới đều thực hiện khuôn khổ điều hành CSTT theo lạm phát mục tiêu. Trong khi đó, khuôn khổ điều hành CSTT Việt Nam là đa mục tiêu, vừa kiểm soát lạm phát, vừa ổn định tỷ giá và kiểm soát vốn. Điều này dẫn đến các mục tiêu có thể bị xung đột hoặc không thể thực hiện được khi thị trường xuất hiện áp lực tỷ giá. Điển hình là thời gian cuối năm 2016 khi tỷ giá tăng do ảnh hưởng của việc Fed quyết định nâng lãi suất, NHNN đã phải bán ngoại tệ và nâng lãi suất bán tín phiếu để hạn chế áp lực tỷ giá. Mặt bằng lãi suất thị trường liên ngân hàng (LNH) tăng mạnh trở lại.

Như vậy, việc duy trì lãi suất thấp trên thị trường LNH (chủ yếu là kỳ hạn ngắn) trở nên rất bấp bênh trong khuôn khổ chính sách tiền tệ đa mục tiêu, và đây sẽ là rào cản khiến các ngân hàng không sẵn sàng hạ lãi suất huy động (thường là lãi suất kỳ dài hạn).

Như vậy, sự khác biệt lớn về khuôn khổ và công cụ CSTT của Việt Nam so với các nước làm cho liên kết về lãi suất giữa thị trường 1 và thị trường LNH là không nhiều.

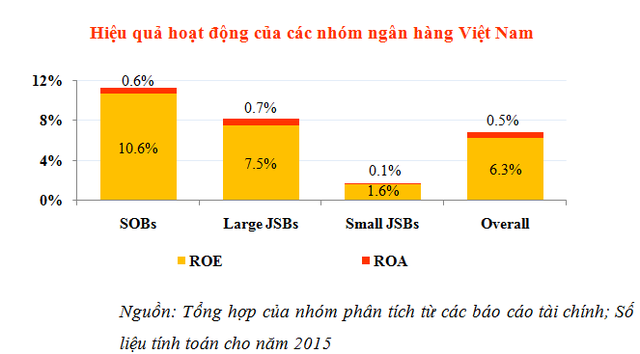

Thứ hai, thanh khoản dư thừa ở một số ngân hàng không dễ dàng chảy được sang các ngân hàng bị thiếu. Nhóm nghiên cứu tìm hiểu và thấy đây là hệ quả của sự phân hóa trong hệ thống ngân hàng. Trong khi một số ngân hàng cổ phần có chất lượng tài sản tương đối tốt như Lienvietpostbank (lãi và phí phải thu/tổng tài sản năm 2015 là 3%) thì một số ngân hàng cổ phần nhỏ có chất lượng tài sản thấp, thể hiện ở các khoản phải thu lớn (tới 15% tổng tài sản, trong đó phải thu lãi và phí tới gần 9%); Đầu tư vào cổ phiếu, trái phiếu doanh nghiệp cũng chiếm tỷ trọng lớn, có ngân hàng tới 30% thể hiện mức độ nắm giữ rủi ro cao; trong khi đó hiệu quả hoạt động rất thấp, tỷ suất sinh lời của tài sản (ROA) chỉ ở mức 0,1% (so với mức 0,7% của nhóm ngân hàng cổ phần lớn).

Các ngân hàng này khó vay được vốn từ các ngân hàng khác nếu không có tài sản thế chấp có tính thanh khoản cao (trái phiếu chính phủ), nên phải đẩy mạnh huy động vốn từ dân cư và tổ chức kinh tế, do đó đã đẩy mặt bằng lãi suất huy động của hệ thống lên cao hơn.

Với diễn biến và phân tích nêu trên, mặt bằng lãi suất huy động khó có thể hạ xuống ngay cả khi thị trường liên ngân hàng dồi dào thanh khoản, và khả năng dễ tăng lên khi thị trường thiếu hụt. Đây cũng là những gì thị trường đã trải qua trong năm 2016. Bởi vậy, khi tiến trình tái cơ cấu hệ thống ngân hàng vẫn đang diễn ra và còn mất nhiều thời gian thực hiện, lãi suất tiền gửi thị trường 1 sẽ rất khó hạ và tác động từ thị trường liên ngân hàng đến lãi suất thị trường 1 là rất hạn chế.

Tùng Lâm - Minh Phương

Theo Trí thức trẻ