Yêu cầu phát triển thẻ tín dụng nội địa nhằm cân bằng hệ sinh thái và khẳng định chủ quyền thanh toán đang trở nên rất bức thiết...

Các tổ chức thẻ đang tìm cách chiếm lĩnh thị trường nội địa một cách chật vật

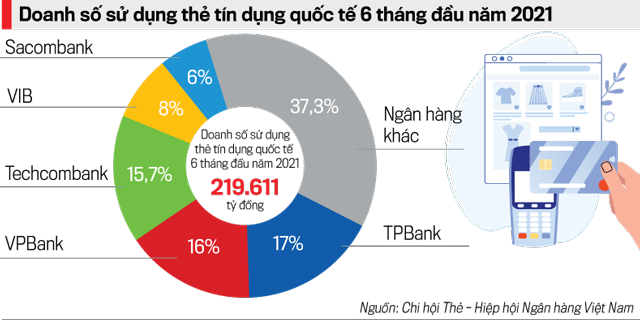

Số liệu cập nhật từ Chi hội Thẻ (Hiệp hội Ngân hàng Việt Nam) cho biết, doanh số sử dụng thẻ tín dụng quốc tế tăng trung bình 33%/năm trong từ 2018 đến 2020. Trong 6 tháng đầu năm 2021, tỷ lệ này tăng 32% so với cùng kỳ, đạt 219.611 tỷ đồng.

Từ số liệu trên có thể nhận thấy, thẻ tín dụng quốc tế đang rất phát triển tại Việt Nam. Điều đáng nói, sự thịnh hành của loại thẻ này diễn ra trong bối cảnh trung bình mỗi năm, tổ chức thẻ quốc tế Visa và Mastercard thu từ một ngân hàng khoảng 270 đầu phí các loại/1 tổ chức thẻ quốc tế, với tổng giá trị mỗi tổ chức thẻ quốc tế thu của các ngân hàng Việt Nam lên tới hàng trăm triệu USD/năm. Tất nhiên, số tiền phải trả cho tổ chức thẻ quốc tế lại “bổ đầu” người tiêu dùng.

Hiện tại, cơ cấu phí của các tổ chức thẻ quốc tế áp dụng cho các ngân hàng tại Việt Nam vô cùng phức tạp, với số lượng phí thu rất lớn, chia làm 3 nhóm chính gồm: phí áp dụng cho mảng phát hành; phí áp dụng cho mảng thanh toán và phí thu khác (liên quan đến hệ thống và các giao dịch tra soát).

Trong đó, phí xử lý giao dịch chiếm khoảng 80% tổng phí thu từ ngân hàng. Tuy nhiên, phí xử lý giao dịch vừa thu theo số lượng giao dịch và vừa thu theo doanh số giao dịch, dẫn đến tình trạng thu phí chồng phí đối với 1 giao dịch.

Cụ thể, trên 1 giao dịch thẻ, tổ chức thẻ quốc tế có thể thu 3-4 loại phí, bao gồm phí cấp phép (authorization), phí thanh toán (settlement), phí thương hiệu, phí chi tiêu trong/ngoài Việt Nam, phí dịch vụ và các loại phí khác theo loại giao dịch.

Đối với giao dịch không được cấp phép chuẩn chi, ngân hàng không thu được phí từ đơn vị chấp nhận thẻ nhưng vẫn phải trả phí cấp phép cho tổ chức thẻ quốc tế. Có trường hợp ngân hàng phát hành đã gửi các bản tin giao dịch không thành công (Re-attempt) nhưng vẫn phải trả phí xử lý giao dịch đến trên 20 lần so với phí xử lý giao dịch thành công.

Hay như đối với giao dịch không được cấp phép chuẩn chi, ngân hàng không thu được phí từ đơn vị chấp nhận thẻ nhưng vẫn phải trả phí cấp phép cho tổ chức thẻ quốc tế.

Theo ông Phạm Đăng Khoa, Giám đốc Trung tâm thẻ VietinBank, khi sử dụng thẻ tín dụng quốc tế, cả nhà phát hành thẻ và khách hàng đều phải trả những chi phí rất lớn.

“Các tổ chức thẻ quốc tế có rất nhiều cách thu phí mà chúng tôi hay gọi là ma trận phí hay phí chồng phí. Đồng thời, cách thu phí cũng rất tinh vi, chủ thẻ tham gia chi tiêu vào tình huống nào cũng bị thu phí. Điều này khiến ngân hàng phải tăng chi phí hoạt động, khách hàng cũng phải tăng phí duy trì cho mục đích tiêu dùng trong nước. Do đó, phát triển thẻ tín dụng nội địa sẽ là phương thức phá bỏ ma trận phí thẻ tín dụng”, ông Khoa nhấn mạnh.

Mới đây, Mastercard phát đi thông báo, thẻ do ngân hàng Nga phát hành sẽ không còn được mạng lưới của họ khắp toàn cầu hỗ trợ. Còn với bất kỳ thẻ nào phát hành ở nước ngoài, cũng không thể giao dịch tại Nga, kể cả ở máy ATM.

“Sở dĩ chúng tôi dừng hoạt động tại Nga do tính chất chưa từng có của xung đột hiện tại và môi trường kinh tế không chắc chắn”, thông báo của Mastercard nhấn mạnh và cho biết thêm rằng quyết định của họ đã được cân nhắc kỹ sau khi trao đổi với khách hàng, đối tác và chính phủ Mỹ.

Tương tự, Visa cho biết thẻ được phát hành ở Nga cũng sẽ không còn hoạt động được ở nước ngoài. Thẻ được phát hành ở nước ngoài cũng sẽ không còn hoạt động ở Nga.

Giới chuyên môn cho rằng, nếu nhìn vào cuộc chiến Nga - Ukraina và những gì Visa và Master gây sức ép, chặn thanh toán của ngân hàng Nga thì việc phát triển thẻ tín dụng nội địa của người Việt Nam là vô cùng quan trọng.

Bởi lẽ, theo nghiên cứu của VietinBank, doanh số chi tiêu của thẻ tín dụng tại thị trường trong nước chiếm khoảng 57%. Thậm chí, trong giai đoạn dịch bệnh 2021, có thời điểm tỷ lệ chi tiêu trong nước lên tới gần 80%, tức rất nhiều khách hàng đang dùng thẻ quốc tế để chi tiêu cho nhu cầu tại Việt Nam. Trường hợp hệ thống thẻ quốc tế gặp trục trặc, hoạt động thanh toán trong nước cũng bị ảnh hưởng nặng nề.

“Tôi tin rằng, phát triển thẻ tín dụng nội địa hay thúc đẩy nó sẽ góp phần khẳng định chủ quyền thanh toán của Việt Nam. Bởi tấm thẻ này chạy trên hạ tầng của Việt Nam, sử dụng thương hiệu thuần Việt và kết nối các tổ chức tín dụng trong nước để xử lý thanh toán tại Việt Nam”, ông Dũng nhấn mạnh.

Ngoài hai lợi ích như đã nêu, ông Nguyễn Quang Minh, Phó Tổng giám đốc NAPAS còn nêu ra một loạt những ưu điểm khác của thẻ tín dụng nội địa. Trong đó, ưu đãi thẻ tín dụng nội địa không kém gì thẻ tín dụng quốc tế. Chủ thẻ có thể vay tiền tiêu trước, trả tiền sau với thời gian miễn lãi lên tới 55 ngày.

Ngoài ra, thẻ tín dụng nội địa ứng dụng công nghệ hiện đại, tuân thủ tiêu chuẩn thẻ chip nội địa của Ngân hàng Nhà nước và tiêu chuẩn quốc tế EMV, có tính an toàn, bảo mật cao, hạn chế rủi ro, gian lận, giả mạo cho chủ thẻ. Thẻ tín dụng nội địa phi tiếp xúc còn có ưu điểm thanh toán nhanh, thực hiện số lượng giao dịch lớn trong thanh toán bán lẻ. Người dùng thẻ không cần nhập mã pin khi thanh toán các giao dịch giá trị nhỏ.

Hơn nữa, khách hàng có thể dễ dàng sử dụng thẻ để thanh toán khi mua hàng hóa, dịch vụ qua thiết bị chấp nhận thẻ (POS) tại các cửa hàng, siêu thị, quán ăn,...; thanh toán qua các trang mua sắm trực tuyến hoặc rút tiền mặt tại máy ATM của các ngân hàng trong nước.

Còn ông Tô Đình Tơn, Phó Tổng giám đốc Agribank chỉ ra một thực tế là rất nhiều người nông dân, người có thu nhập thấp có nhu cầu vay vốn nhưng thủ tục đi vay rất phức tạp, lằng nhằng và khó tiếp cận do nhiều tổ chức tài chính không mấy mặn mà với những khoản vay nhỏ.

Trái lại, các dòng thẻ tín dụng quốc tế khó phát triển ở thị trường nông thôn vì muốn sở hữu được thẻ, người dùng phải có tài khoản trả lương trong khi mức phí lại cao nên có rất ít các bên chấp nhận thanh toán bằng thẻ này ở nông thôn.

Do đó, ông Tơn cho hay, trước thực trạng tín dụng đen và mong muốn chia sẻ khó khăn với người dân, đặc biệt là bà con nông dân, thẻ tín dụng nội địa là công cụ hữu hiệu nhất.

“Tôi tin rằng, với việc giải quyết các hạn chế của thẻ tín dụng quốc tế ở địa bàn nông thôn, thẻ tín dụng nội địa sẽ rất phát triển. Riêng tại Agribank, chúng tôi đang nhìn thấy nhóm khách hàng tiềm năng là 64 triệu người đang sinh sống tại nông thôn, cùng khoảng 2,5 triệu học sinh sinh viên trên cả nước”, ông Tơn nói.

Nhìn chung, với nhiều ưu điểm và tính năng, thẻ tín dụng nội địa được nhiều chuyên gia dự báo sẽ là xu hướng thanh toán mới của người dùng Việt, góp phần thúc đẩy phát triển thanh toán không dùng tiền mặt ở Việt Nam.

Hiện tại, theo số liệu từ Vụ Thanh toán, Ngân hàng Nhà nước, đến 31/12/2021, có 12/46 tổ chức phát hành phát hành thẻ tín dụng nội địa (tăng 50% về số lượng so với năm 2019); số lượng thẻ tín dụng nội địa đang lưu hành đến 31/12/2021 đạt trên 475.000 thẻ (tăng 61,7% so với cuối năm 2019). Trong 5 năm (2017-2021), số lượng thẻ tín dụng nội địa đạt mức tăng trưởng bình quân 23,2%/năm.

Lâu nay, khi nói đến thẻ tín dụng, mọi người hay nghĩ đến thẻ tín dụng quốc tế. Tuy nhiên, thẻ tín dụng quốc tế thường phải chịu rất nhiều loại chi phí. Điều này dẫn đến chỉ có một tỷ lệ rất nhỏ khách hàng có thể tiếp cận. Trong đó, chủ yếu là khách hàng có thu nhập khá trở lên, có nhu cầu mua sắm đi lại ở nước ngoài hoặc sử dụng trong nhu cầu chi tiêu từ mức trung bình trở lên. Còn khách hàng có nhu cầu thấp lại không thể tiếp cận thẻ tín dụng. Đây cũng chính là đối tượng mà lâu nay bị tín dụng đen hoành hành. Từ thực tế đó, cuối năm 2020 và trong cả năm 2021, Ngân hàng Nhà nước và Napas đã thúc đẩy các ngân hàng thương mại ký thoả thuận phát hành thẻ tín dụng nội địa. Mục tiêu của phát thành thẻ tín dụng nội địa nhằm giúp một bộ phận đông đảo người dân tiếp cận được với tín dụng chính thức. |